Bisher habe ich mich mit meinen Blogbeiträgen, meinen Vorträgen und mit meiner eigenen Geldanlage auf Aktien und Aktien-ETF fokussiert. Denn Aktien sind die eine Anlageklasse, die Renditen oberhalb der Inflationsrate erwirtschaften kann und mir damit beim Vermögensaufbau hilft. Aber in den letzten Monaten, seitdem die Leitzinsen steigen, werden Anleihen als sichere Anlageform zum Vermögenserhalt attraktiver. Grund genug, dass ich jetzt die Möglichkeiten beschreibe, wie Du mit ETF in Anleihen investieren kannst. Welche Formen von Anleihe-ETF gibt es und welches sind für Dich geeignet?

Was Anleihen und ETF sind

Mit einer Anleihe vergibst Du einen Kredit

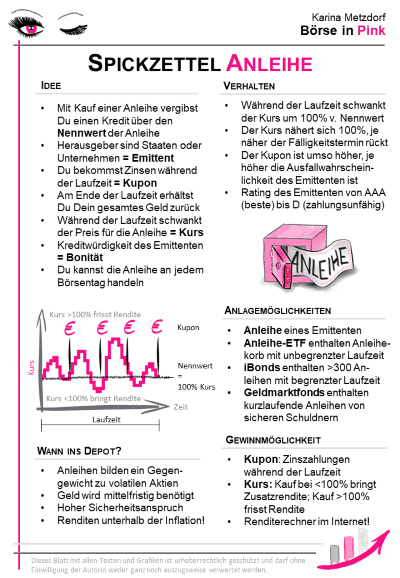

Eine Anleihe ist etwas ganz anderes als eine Aktie. Während Du durch den Kauf einer Aktie zum Unternehmer wirst, vergibst Du mit dem Kauf einer Anleihe einen Kredit. Kreditnehmer ist der Herausgeber der Anleihe, ein Unternehmen oder ein Staat. Wie bei jedem Kredit bekommst Du während der Laufzeit regelmäßige Zinszahlungen, Kupon genannt, und am Ende der Laufzeit Dein gesamtes Geld zurückgezahlt.

Du zeichnest eine Anleihe entweder zur Ausgabe direkt vom Herausgeber oder kaufst sie am Zweitmarkt, der Börse. Du kannst Anleihen täglich an der Börse zu ihrem Kurs handeln. Aber eigentlich ist es der Sinn einer einzelnen Anleihe, diese bis zum Laufzeitende zu halten, und zwischendurch von den Zinszahlungen zu profitieren, wobei Dir der tägliche Börsenkurs herzlich egal ist.

Dieser Beitrag und der Spickzettel verraten Dir noch mehr über Anleihen:

ETF sind eine geniale Geldanlagemöglichkeit für Kleinanleger

Du und ich, wir suchen an der Börse möglichst hohe Renditen bei geringem Risiko. Eine Möglichkeit, Risiko zu reduzieren, ist durch breite Streuung in verschiedene Anlageklassen, Industrien, Regionen und Firmen. Mit ETF kannst Du das sehr einfach tun: Du kaufst mit nur einem ETF einen ganzen Sack voll Wertpapiere, kostengünstig, transparent und gesetzlich reguliert.

ETF können Aktien enthalten, oder Anleihen oder auch beides. Durch die besondere Eigenschaft von Anleihen, eine feste Laufzeit zu haben, ergeben sich verschiedene Formen von ETF, die ich Dir jetzt vorstelle.

Gleich oder doch anders? Wie sich Anleihe-ETF, iBonds und Geldmarktfonds unterscheiden

Wie Anleihe-ETF funktionieren

Mit nur einem Finanzprodukt gleich mehrere Anleihen für Dein Portfolio kaufen? Das ist über ETF möglich! Genau wie ein Aktien-ETF, der einen Aktien-Index nachbildet, bildet ein Anleihe-ETF einen Anleihen-Index nach. Ein Anleihe-ETF hat eine unbegrenzte Laufzeit, einen täglichen Kurs und schwankende Renditen. Der zugrundeliegende Anleihekorb wird regelmäßig überprüft, es werden auslaufende Anleihen verkauft, neue Anleihen zugekauft.

Anleihe-ETF unterscheiden sich nicht von den ETF aus der Aktienwelt. Du erkennst sie am „Bond“ im Namen, dabei sind „Corp Bond“ Unternehmensanleihen, und „Govt Bond“ Staatsanleihen. Es gibt Bond-ETF nach ESG-Kriterien ausgewählt, mit Fokus auf einzelne Regionen, in Fremdwährung, mit und ohne Währungsrisiko.

Die Gewinnmöglichkeiten eines Anleihe-ETF bestehen in Kurssteigerungen und Kuponzahlungen, die entweder ausgeschüttet oder in das Fondsvermögen reinvestiert („thesauriert“) werden. Einen solchen Anleihe-ETF kannst Du für immer in Deinem Depot halten. Aber Vorsicht: Anleihen bergen trotzdem Risiken, die sich im Kurs des Anleihe-ETF abbilden!

Warum die Kurse von Anleihe-ETF fallen können

Vielleicht dachtest Du, dass Dir ein Anleihe-ETF die Sicherheit einer Anleihe noch sicherer macht, indem er in viele verschiedene Anleihen investiert, und folglich Dein perfektes Anlageinstrument wäre, um von Renditen bei gleichzeitiger Sicherheit zu profitieren. Leider ist das nicht so!

Denn in einer Phase steigender Leitzinsen werden langlaufende Anleihen aus früheren Phasen niedrigerer Leitzinsen unattraktiver. Die Kurse von Anleihe-ETF, die solche langlaufenden Anleihen halten, sinken also. Gleichzeitig profitierst Du nicht direkt von der Rückzahlung des Nennwerts.

Wenn Du langfristig in Anleihen investieren möchtest, solltest Du die Anleihen bis zu ihrer Fälligkeit halten.

iBonds sind Anleihe-ETF mit fester Laufzeit

Neu auf dem Markt sind sogenannte iBonds, mit denen Du in einen Korb aus Anleihen mit gleichem Laufzeitende investierst. Ein iBond, oder auch Fälligkeitsanleihen-ETF, ist ein börsentäglich handelbarer ETF, der einmalig in verschiedene Anleihen investiert und diese während der Laufzeit nicht auswechselt, sondern bis zur Fälligkeit investiert bleibt. Nach der Fälligkeit bekommst Du die Rückzahlung Deines eingesetzten Geldes automatisch auf Dein Verrechnungskonto ausgezahlt, genau wie bei Kauf einer einzelnen Anleihe. Auch iBonds gibt es ausschüttend oder thesaurierend.

Die Rendite eines solchen iBond steht von Anfang an fest. Sie errechnet sich aus dem Kupon und dem Kaufkurs der im iBond enthaltenen Anleihen. Du kannst zur Fälligkeit mit der im Factsheet angegebenen Rendite abzüglich der Gebühren fest rechnen, sollten nicht mehrere der enthaltenen Anleihen ausfallen. Falls Du Dein Geld vorab benötigst, verkaufst Du den iBond zu seinem täglichen Kurs, der aber auch unterhalb Deines Kaufkurses liegen kann. Den vorzeitigen Verkauf solltest Du also vermeiden.

Anleihe-ETF oder Festgeld? iBond!

iBonds bieten also genau die Risikostreuung über verschiedene Anleihen, die Du Dir von Anleihe-ETF erhofft hast. Zur Zeit sind die Leitzinsen hoch und folglich auch die Anleihezinsen, weshalb jetzt ein guter Zeitpunkt für den Kauf von iBonds sein könnte. Hier findest Du eine Auswahl von iBonds, deren Kosten erfreulich niedrig sind. Du hast die Auswahl zwischen verschiedenen Fälligkeiten, verschiedenen Währungen und ob die enthaltenen Anleihen von Unternehmen oder Staaten herausgegeben werden. Ein iBond ist eine gute Alternative zum Festgeld.

Nutze iBonds, um Dein Investment in Anleihen zu diversifizieren. Du bekommst sichere Rendite zu einem festen Fälligkeitstermin.

Geldmarktfonds enthalten nur kurzlaufende Anleihen

Geldmarkt-ETF funktionieren wie Anleihe-ETF, jedoch enthalten sie grundsätzlich nur kurzlaufende Papiere sicherer Herausgeber, die im Geldmarkt-ETF immer wieder ausgetauscht werden. Das müssen auch nicht unbedingt nur Anleihen sein, sondern können auch Schatzanweisungen, Termingelder oder Einlagenzertifikate sein, mit denen sich Banken, Staaten oder Unternehmen kurzfristig untereinander Geld leihen und darauf Zinsen bekommen.

In einem Geldmarkt-ETF parkst Du Dein Geld wie auf einem Tagesgeldkonto

Am Geldmarkt liegen die Zinsen sehr nah am Leitzins der Notenbanken und die Kurzfristigkeit der enthaltenen Wertpapiere sorgt für die Stabilität des Kurses. Aber die Kurzfristigkeit des Geldmarkts birgt eben auch ein Risiko: sobald die Leitzinsen fallen, werden auch die Renditen des Geldmarkts fallen. Einen Geldmarkt-ETF, wie Du ihn hier auswählen kannst, solltest auch Du nur zum kurzfristigen Parken Deines Geldes nutzen und die Marktzinsen beobachten.

Ein Geldmarkt-ETF macht nur Spaß, solange die Leitzinsen steigen. Nutze Geldmarkt-ETF nur für kurzfristiges Parken Deines Geldes, zum Beispiel statt Tagesgeld- oder kurzlaufendes Festgeldkonto.

Wie Du Anleihe-ETF, iBonds und Geldmarktfonds am Namen erkennst

Wenn Du nun ratlos vor der großen Auswahl an ETF auf und mit Anleihen stehst, verraten Dir die Namen bereits, worum es sich handelt.

iBonds am Namen erkennen

Leicht sind die iBonds zu erkennen: der Fälligkeitstermin steht im Namen, zum Beispiel als ‚Maturity Sept 2027‘ oder ‚Dec 2027‘. Beim Anbieter iShares tragen sie sogar den Begriff iBond im Namen. Zusätzlich erkennst Du im Namen die Währung, in der der ETF notiert, die Ausschüttungsart und ob er in Staats- oder Unternehmensanleihen investiert.

Geldmarkt-ETF am Namen erkennen

Geldmarkt-ETF tragen ihre Kurzfristigkeit oder ihre Funktion im Namen. Also zum Beispiel ‚Overnight‘, ‚0-1yr‘, ‚3 months‘ oder einfach ‚money market‘ oder ‚cash‘. Zusätzlich, wie jeder andere ETF auch, Währung und Ausschüttungsart.

Anleihe-ETF am Namen erkennen

Anleihe-ETF erkennst Du am Begriff ‚Bond‘ (Anleihe) im Namen, oder aber ‚Corp‘ für Unternehmensanleihen oder ‚Govt‘ für Staatsanleihen. Manchmal ist auch die Laufzeit der Anleihen namensgebend, wie zum Beispiel ‚10-15Y‘.

Die beiden Plattformen extraetf.com und justetf.com bieten zudem sehr gute Filtermöglichkeiten an.

Welche Fragen über Anleihe-ETF sind bei Dir offen geblieben? Schreibe sie mir gern in die Kommentare.